Für Unternehmer ist es oft schwierig ein Gleichgewicht zwischen Überliquidität und Zahlungsunfähigkeit zu finden. Hier bietet sich ein Tagesgeldkonto an, welches das Firmenkapital verzinst und trotzdem eine unverzügliche Verfügbarkeit der Mittel garantiert.

Tagesgeldkonten tauchen vor allem im Zusammenhang mit privaten Anlegern auf. Es gibt Anbieter, die die Kleinanleger bevorzugen und Anbieter, die die Großinvestoren bevorzugen. Doch welche Anbieter bevorzugen Firmenkunden? Und ist ein Tagesgeld für Firmenkunden überhaupt eine mögliche Anlageform für Geschäftsleute?

Dieser Ratgeber befasst sich mit folgenden Fragen:

- Warum die Liquidität so wichtig ist?

- Was sind Opportunitätskosten?

- Welche Möglichkeiten gibt es für Firmenkunden?

- Das passende Tagesgeld für Firmenkunden auswählen: Auf was ist zu achten?

- Einlagensicherung im Vergleich

- Limits beim Tagesgeld für Firmenkunden

- Tagesgeld-Hopping für Firmenkunden: Lohnt es sich?

- Gibt es für Unternehmen eine Alternative zum Tagesgeld zur Renditeerzielung?

- Unser Fazit zum Tagesgeld für Firmenkunden

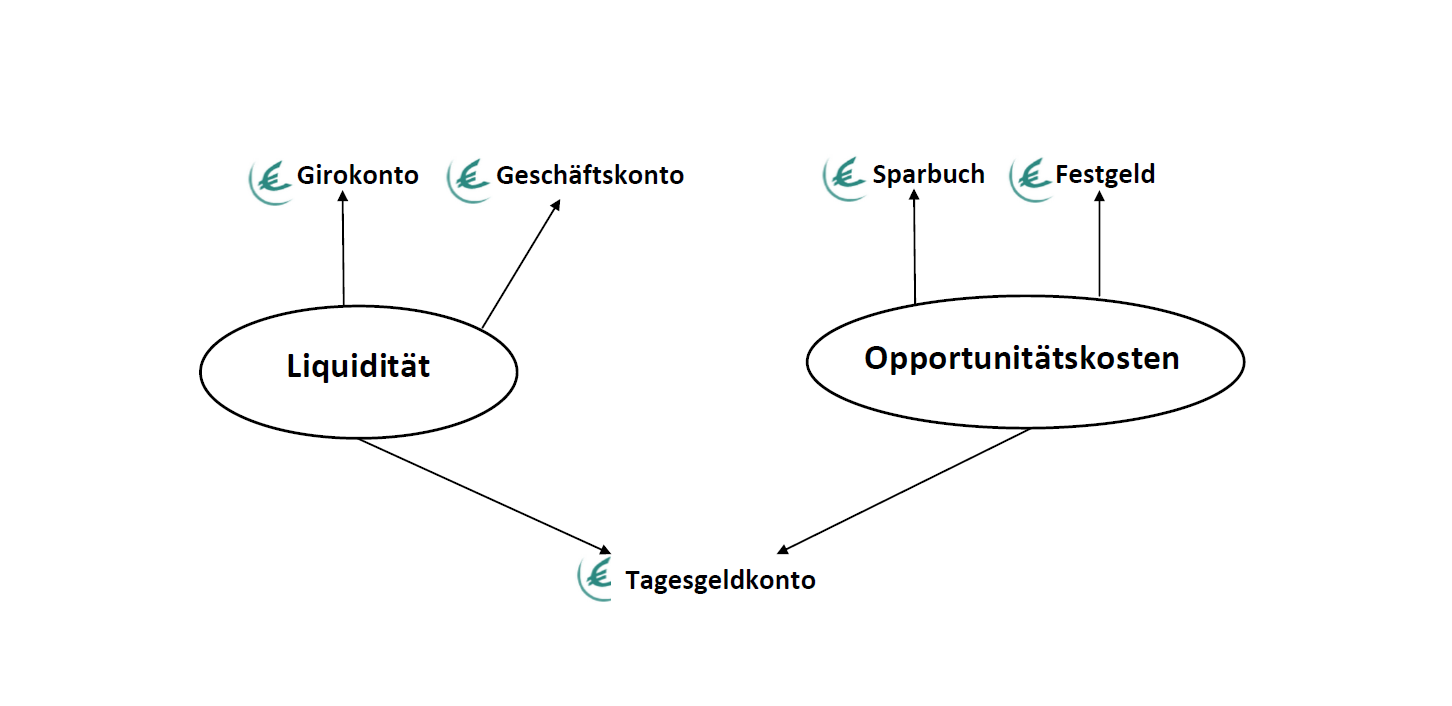

Warum die Liquidität so wichtig ist?

Drohende Zahlungsunfähigkeit ist ein Grund für Firmen eine Insolvenz anmelden zu müssen. Zahlungsunfähigkeit besteht dann, wenn der Schuldner dauernd Unvermögend ist seine fälligen Geldschulden zu erfüllen. Deshalb ist dringend davon abzuraten sein ganzes Betriebsvermögen fest anzulegen. Dies kann nämlich zur Zahlungsunfähigkeit führen. Während drohende Zahlungsunfähigkeit nur vom Unternehmen selbst angekündigt werden kann, können bei Zahlungsrückständen auch Dritte beim Gericht eine Liquiditätsprüfung veranlassen. Wird dann tatsächlich eine Zahlungsunfähigkeit aufgrund zu wenig liquider Mittel festgestellt, kann es zum Strafverfahren wegen Verschleppung einer Insolvenz kommen.

Was sind Opportunitätskosten?

Jeder, der sich schon mal mit Buchhaltung beschäftigen musste, kennt den Spruch: „Ein guter Kaufmann hat immer Schulden“. Doch was bedeutet das genau? Hiermit soll verdeutlicht werden, dass immer Investitionen zu tätigen sind und kein Geld auf die hohe Kante gelegt werden soll. Ab und an ist es sogar angebracht sich Geld für die Investition in das eigenen Geschäft zu leihen und das eigene Vermögen an den meistbietenden zu Verleihen. Das hört sich Paradox an, hat aber einen Finanzpolitischen Hintergrund.

Es gibt immer Menschen, die bereit sind für das Leihen von Kapital mehr Geld zu bezahlen als andere. Genauso wird es immer Institutionen geben die im Zuge von Angebotsaktionen Geld zu einem niedrigen Preis verleihen.

Auch für Firmenkunden bietet die Consorsbank umfangreiche Tools, um die Unternehmensfinanzen zu managen.

Ein Beispiel:

Geschäftsmann A muss dringend neue Maschinen im Wert von 150000 € anschaffen. Durch einen Großauftrag hätte er sogar 200000 € zur Verfügung. Nun bietet die Bank A derzeit Kredite zu einem Zins von 2,5% an. Bei der Bank B hat man gleichzeitig derzeit die Möglichkeit sein Geld für 4% anzulegen. Nun stehen dem Geschäftsmann zwei Handlungsalternativen zur Verfügung.

- Er bezahlt die Maschinen aus dem Gewinn und legt gleichzeitig die restlichen 50000 € bei Bank B an. Am Ende des Jahres verbucht sein Konto ein Plus von 2000 €.

- Er bezahlt die Maschinen mit dem Kredit von Bank A. Dies kostet ihn 3750 €. Bei Bank B legt er seine 200000 € an und erhält am Ende des Jahres 8000 €. Das macht am Ende ein Plus von 4250 €.

Man muss kein Rechengenie sein um zu erkennen, dass die Alternative 2 der ersten vorzuziehen ist. Natürlich ist die Realität zumeist ein wenig komplizierter und es müssen Laufzeiten, Zinseszinseffekte, Steuerzahlungen und sonstiges berücksichtigt werden. Doch vom Prinzip her sollte klar sein, weshalb der Sparstrumpf in der Geschäftswelt verpönt ist. Im Falle einer Überliquidität spricht man auch von Opportunitätskosten. Denn in der Zeit wo das Geld nur in der Kasse liegt, könnte Geld damit verdient werden – also Zinserträge eingefahren werden. Diese vereitelten Zinserträge nennt man Opportunitätskosten.

Welche Möglichkeiten gibt es für Firmenkunden?

Aufgrund all dieser Tatsachen drängt sich bereits der Gedanke auf, dass ein Tagesgeldkonto die ideale Möglichkeit für Firmen ist, um einerseits keine Opportunitätskosten einzufahren und andererseits eine ausreichende Liquidität zu gewährleisten. Doch wie das bei vielen vermeintlich offensichtlichen Lösungen der Fall ist, , gibt es auch hier Hindernisse zu überwinden. Erst in den letzten Jahren ist die Anzahl an Anbietern gestiegen, die Firmenkunden im Tagesgeld-Geschäft akzeptieren. Hier gibt es dann große Unterschiede in den Zinssätzen, den Zinsauszahlungen und weiteren Konditionen.

Die Postbank stellt ihren Kunden zum Beispiel einen monatlichen Betrag von 2000 € zinsfrei zur Verfügung um die Liquidität zu gewährleisten. Das Postbank Tagesgeld für Firmenkunden kann für Anlagesummen ab 5 Millionen Euro in Anspruch genommen werden, die Konditionen sind individuell verhandelbar. Da sich die gesetzliche Einlagensicherung nur auf 100000 € beläuft, sollten die Konditionen der Anbieter hinsichtlich freiwilliger Einlagensicherung gesondert betrachtet werden. Je nach Größe des Unternehmens können diese Beträge schnell überschritten werden.

Läuft die Firma auf mehrere Gesellschafter können auch mehrere Kontoinhaber eingesetzt werden um die Einlagensicherung zu erhöhen. Tagesgeld-Hopping bietet sich zwar ab einem gewissen Anlagebetrag an, aufgrund der aktuell noch relativ geringen Auswahl an Anbietern scheint es noch nicht besonders lukrativ zu sein. Ein Beratungstermin mit dem zuständigen Bankberater kann auch hier Abhilfe schaffen und Sonderkonditionen können unter Umständen vereinbart werden. So kann ein Tagesgeld für Firmenkunden eine besonders interessante Alternative für kurzfristig verfügbare Liquidität sein.

Das passende Tagesgeld für Firmenkunden auswählen: Auf was ist zu achten?

Um das passende Tagesgeld für Firmenkunden zu finden, empfiehlt sich ein Vergleich. Es zeigt sich in der Praxis, dass die Konditionen äußerst unterschiedlich sind. Nicht immer ist der Anbieter mit dem höchsten Zinssatz auch empfehlenswert. Werden beispielsweise die Einlagen nicht abgesichert oder geht der Zinssatz nur für einen (geringen) bestimmten Betrag, ist das Tagesgeldkonto häufig nicht empfehlenswert.

Für Privatkunden gibt’s derzeit 1,00% bis zu 12 Monate auf’s Tagesgeld

Zinssatz im Fokus

Bei der ersten Entscheidung lassen sich auch Unternehmen gerne von den vermeintlich hohen Zinssätzen leiten. Wer das Firmenkonto für das Tagesgeld Investment nutzt, hat variable Renditen, von bis zu 1,00 Prozent jährlich. Viele europäische Banken bieten sogar häufig mehr als beispielsweise deutsche Kreditinstitute. Die Gründe dafür sind äußerst vielfältig, denn in anderen Ländern sind beispielsweise die Lohnkosten niedriger, sodass die Bank weniger Aufwendungen hat. Die gesparten Kosten gibt es dann als höhere Zinserträge für die Kunden. Ein wichtiger Faktor ist jedoch, dass in diesen Ländern häufig die Kunden zum Sparen animiert werden sollen. Was bietet sich da besser an, als mit hohen Renditen zuwinken. Deshalb ist bei der Entscheidung für ein Tagesgeldkonto auch der Blick in das europäische Ausland empfehlenswert, um wirklich den besten Anbieter für das Tagesgeld für die Firmenkunden zu finden.

Einlagensicherung im Vergleich

Zu den wesentlichen Auswahlkriterien für ein Tagesgeldanbieter sollte die Einlagensicherung gehören. Gerade bei Firmen ist es besonders wichtig, dass das Kapital möglichst sicher investiert ist. Das Unternehmen häufig mit deutlich höheren Beträgen agieren als beispielsweise private Anleger, ist der hohe Einlagenschutz erforderlich. Geht das Kapital der Firmen verloren, hat das häufig auch negative Auswirkungen auf den Fortbestand des Unternehmens und es drohen sogar Liquiditätsprobleme und im schlimmsten Falle Kündigungen. Der Einlagenschutz ist jedoch erfahrungsgemäß nicht überall identisch. Einige Kreditinstitute arbeiten mit einer Absicherung von bis zu 100.000 Euro. Andere Banken bieten deutlich weniger.

Die Kapitalanlage sollte immer geschützt sein

Grundsätzlich sollte der Kapitalbetrag immer gesichert sein. Liegen auf dem Tagesgeldkonto beispielsweise 100.000 Euro Unternehmenskapital, so sollte die Einlagensicherung auch diese Summe umfassen. Gibt es hier ein Delta, ist im schlimmsten Fall von einem Kapitalverlust auszugehen. Deshalb sollten die Unternehmen vor ihrer Anlage genau die gesetzlichen Grundlagen (primär die Einlagensicherung) in Augenschein nehmen. Häufig gibt es diese Informationen nur im Kleingedruckten. Das sollte die Unternehmen bereits etwas skeptisch werden lassen, denn ein renommierter Anbieter hat theoretisch nicht zu verbergen und stellt Informationen transparent zur Verfügung. Allerdings bedeutet eine vermeintlich versteckte Angabe zur Einlagensicherung nicht zwangsläufig, dass die Bank und seriös arbeitet. Häufig ist dies nur der Tatsache geschuldet, dass im Ausland andere Gesetzmäßigkeiten für die Informationspflicht auf der Website gelten. Bevor die Unternehmen sich attraktive Konditionen entgehen lassen und verunsichert wegen der Einlagensicherung sind, sollten sie bei der Bank direkt nachfragen und sich die Sicherungshöhe bestätigen lassen.

Limits beim Tagesgeld für Firmenkunden

Das Tagesgeld für Firmenkunden ist, wie für private Anleger auch, häufig maximale Limits gebunden. Häufig können die Anleger nur attraktive Zinssätze erhalten, wenn ein bestimmter Betrag (beispielsweise 50.000 Euro) nicht überschritten wird. Das gilt natürlich auch für das Tagesgeld für Unternehmen. Erfahrungsgemäß sind jedoch diese Limits meist etwas höher angesetzt, den Unternehmen investieren auch mehr Kapital. Wie hoch das Limit ist und ob es beispielsweise ab einer bestimmten Grenze deutlich verringerte Zinsen oder sogar gar keine Zinszahlungen gibt, zeigt der Blick in die Bedingungen für das Tagesgeld.

Neue Kunden bekommen häufig bessere Konditionen

Viele Anbieter heißen neue Kunden vor allem mit höheren Zinssätzen bekommen. Deshalb kann es passieren, dass beispielsweise nach zwei oder drei Monaten die Zinsen regulär wieder niedriger ausfallen. Die Firmenkunden der vor der Geldanlage deshalb informieren, wie lange die Zinsen gültig sind. Oftmals lohnt es sich gar nicht, nur aufgrund vermeintlich höherer Zinsen zum anderen Anbieter zu wechseln, wenn diese Renditen beispielsweise nur für ein bis zwei Monate gelten. In dem Fall helfen jedoch der Vergleich der Zinsen und eine praktische Rechnung der möglichen Renditen weiter. Ob es der Aufwand wirklich wert ist, das gesamte Kapital zu einem anderen Anbieter zu transferieren, zeigt sich am einfachsten mit der Berechnung mit den tatsächlichen Zinssätzen.

Tagesgeld-Hopping für Firmenkunden: Lohnt es sich?

Auch die Firmenkunden wollen mit ihrem Tagesgeldkonto so hohe Renditen so schnell wie möglich erzielen. Das Ersparte soll natürlich gewinnbringend angelegt werden und dennoch wollen die Unternehmen liquide bleiben. Häufig winken die Banken mit besonders attraktiven Konditionen. Auf den ersten Blick wird dies natürlich verlockend, wenngleich beim zweiten Hinsehen meist aufhält, dass die Konditionen an verschiedenen Bedingungen geknüpft sind. Der Wurzel mit beispielsweise nur einen limitierten Zeitraum oder bis zu einer bestimmten Anlagesumme gewährt. Findige Unternehmen könnten zur Gewinnmaximierung das Tagesgeld-Hopping betreiben und er Kapital immer wieder bei anderen Anbietern anlegen. Doch lohnt sich das wirklich? Diese Frage lässt sich pauschal nicht beantworten. Entscheidend dafür sind mehrere Kriterien:

- Höhe der Tagesgeldzinsen

- Bis zu welcher Höhe gilt der Zinssatz

- Sind die Zinsen nur für Neukunden

- Wann erfolgt die Zinsgutschrift

Natürlich bringt der höhere Zinssatz auch höhere Rendite. Ob sich der Wechsel jedoch immer im wahrsten Sinne des Wortes bezahlt macht, ist fraglich. Aus dem Grund streuen viele Unternehmen ihr Kapital auf verschiedene Tagesgeldkonten und sorgen so damit, auch von variablen Zinssätzen zu partizipieren. Damit ist es nicht mehr notwendig, immer mit dem kompletten Kapitalbestand auf einmal zu einem anderen Konto umzuziehen. Schließlich ist zu beachten: Während des Transfers zu dem anderen Konto ist meist kein Zugriff auf die Gelder möglich. Gerade vor Unternehmen, für die Liquidität wichtig ist, wäre dies im schlimmsten Falle problematisch.

In nur wenigen Minuten zu Ihrem Consorsbank Tagesgeldkonto

Gibt es für Unternehmen eine Alternative zum Tagesgeld zur Renditeerzielung?

Es gibt natürlich auch für Unternehmen mehrere Möglichkeiten, um das Kapital zu investieren. Die Frage ist allerdings, wie schnell die Firmen den Zugriff auf ihre Finanzmittel benötigen. Das Tagesgeld wird von vielen Unternehmen präferiert, da sie damit Renditen erzielen und dennoch schnell Zugriff im Ernstfall auf die liquiden Mittel haben. Eine echte Alternative zum Tagesgeld mit diesen Funktionen gibt es deshalb nicht. Natürlich können die Unternehmen auch in Festgeld oder andere Finanzprodukte investieren, allerdings ist hier die Flexibilität deutlich eingeschränkt.

Festgeld als Alternative zum Tagesgeld?

Das Festgeld ist eine weitere Investitionsmöglichkeit für Unternehmen. Allerdings ist das Kapital hier für einen bestimmten Zeitraum gebunden. Wie lange das Festgeld angelegt ist, hängt entscheidend vom Angebot ab. Einige Banken bieten das Festgeld für zwölf Monate, andere bereits ab drei Monaten. Unternehmen, die ihr Kapital in Festgeld anlegen möchten, haben darauf meist keinen Zugriff. Damit stehen weniger liquide Mittel zur Verfügung. Ob dies sinnvoll ist oder nicht, muss sie Unternehmensbilanz zeigen. Stellt das Unternehmen auf wirtschaftlich gesunden Füßen, ist es meist kein Problem, einen Anteil des Kapitals für eine bestimmte Zeit festverzinslich anzulegen. Allerdings müssen natürlich diese Erträge auch versteuert werden. Um dennoch bei den Investments flexibel zu bleiben, empfehlen wir die Aufteilung in Tagesgeld und Festgeld.

Investment in Wertpapiere als Alternative zum Tagesgeld?

Das Investment am Aktienmarkt oder andere Finanzprodukte ist äußerst risikoreich. Deshalb ist es für Unternehmen nur bedingt zu empfehlen. Wer in echte Wertpapiere investiert, agiert mit einem längerfristigen Anlagehorizont. Bestenfalls sollten die Wertpapiere mehrere Monate oder sogar Jahre im Depot gehalten werden. Das investierte Kapital steht damit ebenfalls nicht kurzfristig als liquide Mittel zur Verfügung. Außerdem können die Unternehmen mit dem Investment in Wertpapiere auch viel verlieren. Sinkt beispielsweise der Kurs der Aktie, kann es zu Verlusten kommen. Häufig wird auch nicht die gewünschte Dividendenauszahlung erreicht. Das Unternehmen agiert damit spekulativ und wenig verantwortungsvoll mit seinem Kapital. Im schlimmsten Fall ist davon die Wirtschaftlichkeit der Firma betroffen. Im Vergleich zum Tagesgeld die Wertpapiere deshalb deutlich risikoreicher.

Auch CFD-Handel mit Firmengeldern nicht empfehlenswert

Es gibt noch weitere Finanzprodukte, in die Anleger investieren können. Private Anleger schätzen beispielsweise die Vorzüge der Differenzkontrakte. Allerdings handelt es sich dabei um risikoreiche Derivate, die für Firmenkunden weniger geeignet sind. Handelt es sich um liquides Kapital, was für die Rendite erzielen angelegt werden soll, so ist Vorsicht geboten. Zwei lassen sich CFDs kurzfristig handeln und die Trader können von fallenden und steigenden Kursen partizipieren, jedoch sind sie äußerst risikoreich. Die Unternehmen können im schlimmsten Fall das ganzes Investment verlieren.

Mit der Consorsbank App ist mobiles Banking und Trading möglich

Unser Fazit zum Tagesgeld für Firmenkunden

Geschäftsleute sehen sich in der Praxis zwei gegenläufigen Problemen gegenüber: Liquidität versus Opportunitätskosten. Eine ausreichende Liquidität muss vorhanden sein um zahlungsfähig sein zu können, ansonsten droht die Insolvenz. Andererseits entgehen der Firma dadurch aber Zinserträge durch unverzinstes Kapital. Hier gilt es entweder genau abzuwägen oder die liquiden Mittel auf ein Tagesgeld für Firmenkunden zu überführen, welches zum einen die Liquidität gewährleistet und zum anderen Opportunitätskosten vermeidet.

Um das beste Tagesgeld Angebot zu wählen, sollten auch die Unternehmen genau vergleichen. Häufig gibt es zwar besonders hohe Zinssätze, diese gelten jedoch oftmals nur für Neukunden und für einen bestimmten Zeitraum. Findige Unternehmen halten deshalb Tagesgeldkonten bei mehreren Anbietern, um nicht nur das Risiko, sondern auch die Gewinnchancen zu streuen. Alternativ zum Tagesgeld ist auch das Festgeld verfügbar. Während der Laufzeit haben die Unternehmen jedoch keinen Zugriff auf Kapital, erhalten dafür doch häufig höhere Zinsen. Ob sich das Tagesgeld oder das Festgeld oder sogar eine Kombination aus beidem für die Unternehmen lohnt, zeigt ein Vergleich der Konditionen und die Berechnung mit den aktuellen Zinssätzen.